Какие бывают инвестиции и как на них заработать — главное для тех, кто знакомится с темой

Рассказываем, как работают инвестиции на фондовом рынке: как устроены акции, облигации и ПИФы, что нужно для старта и как правильно выбирать бумаги.

Иллюстрация: Bryan R. Smith / AFP / Getty Images

Валентина Бокова

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Если удачно вложить деньги, можно увеличить капитал в несколько раз. Например, в 2008 году стоимость акции Volkswagen выросла с 211 евро до 1000 евро меньше чем за два дня. Но капитал можно и потерять — например, в мае 2022 года акции социальной сети Snap подешевели с 22,5 до 12,7 доллара за день.

Чтобы зарабатывать на инвестициях, нужно разбираться в том, как они устроены. Начните погружение в тему с этой статьи Skillbox Media.

- Что такое инвестиции

- Зачем нужны инвестиции

- Какие есть виды инвестиций

- Как заработать на инвестициях

- Что нужно, чтобы начать инвестировать

- Как выбирать бумаги, которые принесут доход

- Как узнать больше об инвестициях

Что такое инвестиции

Инвестиции — это вложение денег для получения дохода. Вкладывать деньги можно в недвижимость, в бизнес, в депозиты или в инструменты финансового рынка. Инвестициями могут заниматься государство, бизнес, обычные люди.

Например, государство может инвестировать деньги в какую-то отрасль — так, треть акций табачной компании Japan Tobacco International принадлежит правительству Японии. Компания, которая производит смартфоны, может инвестировать в новое производство — начать делать ещё и комплектующие для смартфонов.

Обычный человек положит деньги на депозит или купит квартиру для перепродажи — это тоже инвестирование. А когда говорят, что человек инвестирует «в себя», имеют в виду, что он вкладывает деньги в обучение и развитие, — это поможет ему зарабатывать больше в будущем.

Инвестиции — огромная тема. В статье мы расскажем про вложения в инструменты финансовых рынков — например, в акции и облигации. У инструментов финансовых рынков самый низкий порог входа — для старта достаточно капитала в несколько тысяч рублей.

Курсы Skillbox для тех, кто хочет сохранить и увеличить капитал

- «Личные инвестиции» — узнать, как грамотно инвестировать на фондовом рынке.

- «Трейдинг» — глубоко погрузиться в торговлю на рынке, чтобы постоянно зарабатывать на нём.

- «Финграмотность» — узнать, как контролировать расходы и доходы и копить деньги.

Зачем нужны инвестиции

Инвестиции используют, чтобы защититься от инфляции и заработать.

Инфляция — это обесценивание денег. Например, по итогам 2022 года инфляция в России составила 11,09%. Это значит, что условный миллион рублей «подешевел» на 110 900 рублей.

С помощью инвестиций деньги можно защитить от обесценивания. Инвестор может вложить капитал в инструменты с доходностью, равной инфляции или выше её уровня. Тогда его капитал сохранится.

Если инвестор вкладывает деньги в инструменты с большей доходностью, он зарабатывает. Например, за 2022 год акции «Электроцинка» выросли на 119,83%. Те, кто купил их в начале года, а в конце продал, удвоили капитал.

Инвестиции всегда сопряжены с рисками. Актив может не подорожать, а подешеветь. И тогда инвестор не заработает, а потеряет часть капитала. Иногда можно потерять даже весь капитал — например, если компания, в которую вложены все деньги, обанкротится.

Какие есть виды инвестиций: разбор основных терминов

Классификаций инвестиций множество. Мы опишем одну из распространённых.

По сроку инвестирования инвестиции делят на краткосрочные, среднесрочные и долгосрочные:

- Краткосрочные — вложение на срок до 1 года.

- Среднесрочные — на срок от 1 до 5 лет.

- Долгосрочные — на срок более 5 лет.

Кроме неё, есть классификации по степени риска, ликвидности активов, сроку получения прибыли и другим параметрам.

Если вы начнёте погружаться в тему, вы встретите понятия из других классификаций. Например, понятия венчурных, спекулятивных и портфельных инвестиций.

Венчурные инвестиции — это вложения в молодые компании (стартапы) на долгий срок. Это рискованные инвестиции, но они могут принести большую прибыль. Например, фонд SoftBank вложился в Alibaba в 2000 году. За 14 лет доля фонда выросла с 20 миллионов долларов до 74 миллиардов долларов.

Спекулятивные инвестиции — инвестиции с целью получить максимальный доход за короткий промежуток времени. Они подразумевают покупку актива с целью перепродажи. Инвестор может купить акцию — и продать её через два часа, когда она подорожает на 3%.

Портфельные инвестиции — вложение сразу в несколько видов активов. Так инвесторы диверсифицируют риски. Если один актив в портфеле подешевеет, другие могут подорожать и принести прибыль. Подробнее об этом можно прочитать в статье про диверсификацию.

Как заработать на инвестициях

Суть инвестиций сводится к тому, что актив покупают дешевле, а продают дороже. Но способ заработка зависит от того, какой актив выбрал инвестор. Мы расскажем, как зарабатывают на трёх популярных активах: акциях, облигациях и ПИФах.

Акции — это ценные бумаги, которые выпускают компании. Инвестор покупает акцию и становится владельцем доли бизнеса. Заработать на акции можно, получив с неё дивиденды или перепродав её, когда она подорожает.

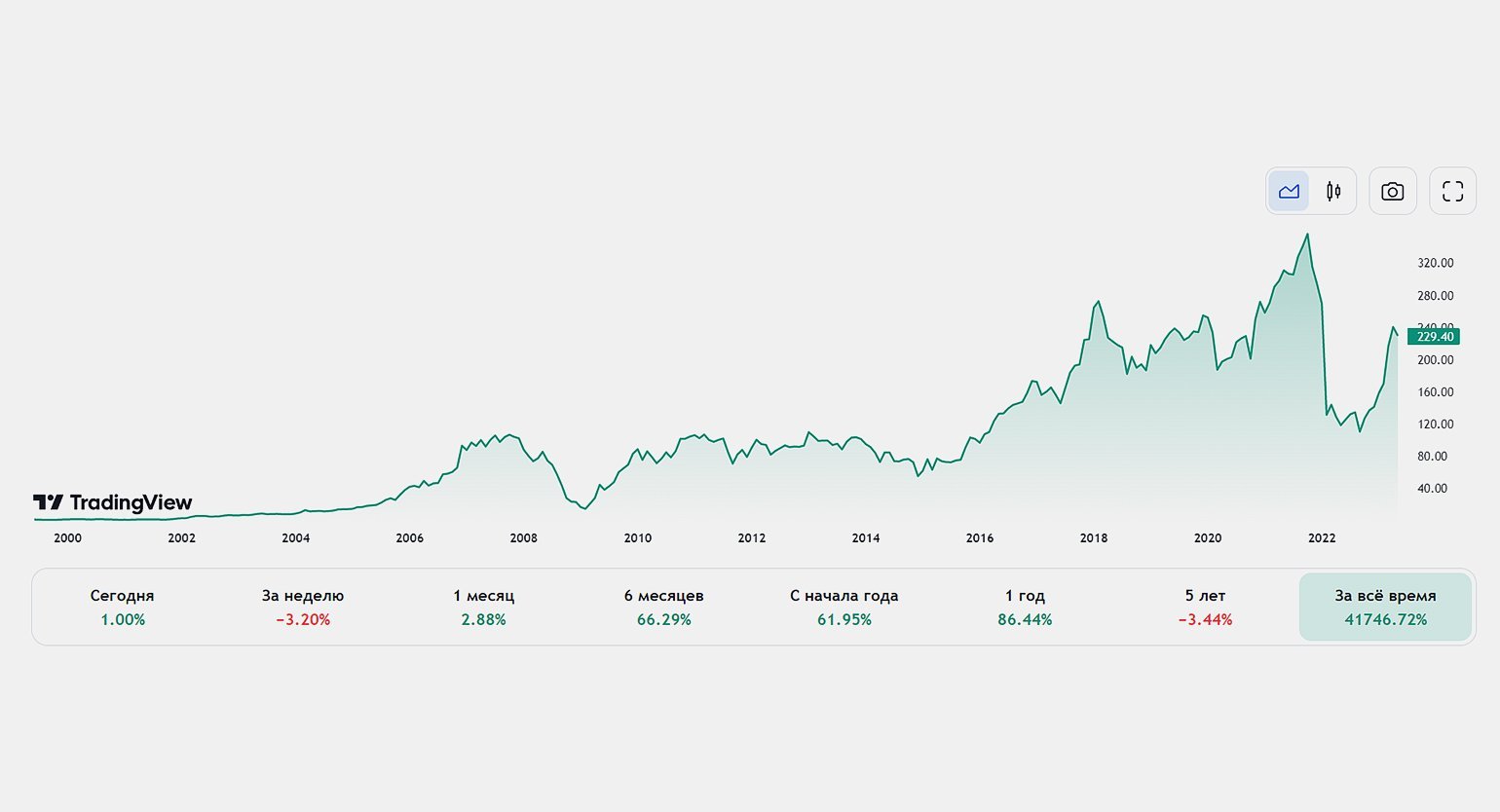

Чаще всего акции покупают, чтобы заработать на росте их стоимости. Как правило, бумаги крупных компаний всегда дорожают в долгосрочной перспективе и быстро восстанавливаются даже после сильных просадок. Например, акции «Сбера» за 10 лет выросли на 109,32%, несмотря на кризисы 2020 и 2022 годов.

Дивиденды — это доля прибыли, которую компания распределяет между своими акционерами. Дивиденды платят не всегда — компании сами решают, будут ли это делать, сколько раз в год, какую долю прибыли направят на выплаты.

Доходность дивидендов может быть разной. Например, в 2021 году компания «Черкизово» выплатила 219,27 рубля на акцию, а в 2022 году — 148,05 рубля на акцию. Дивидендная доходность за 2022 год составила 5% годовых.

Облигации — это долговые ценные бумаги. Покупая облигацию, инвестор даёт деньги в долг государству или компании с условием, что получит их обратно с процентами. Эти проценты называют купонами. Инвесторы зарабатывают на купонах или на номинале.

В основном облигации используют для заработка на купонах. Государство или компания заранее устанавливает процент, который отдаст инвесторам, — и выплачивает его несколько раз в год. Например, по облигациям «М.Видео» платят 8,1% годовых. Если вложить в них 100 000 рублей, через 5 лет капитал вырастет до 140 500 рублей.

Номинал — сумма, которую инвестор получит в день погашения облигации, то есть когда срок её действия кончится. Заработать можно, если купить облигацию дешевле номинала. Стоимость облигации снижается, если на бумагу нет спроса.

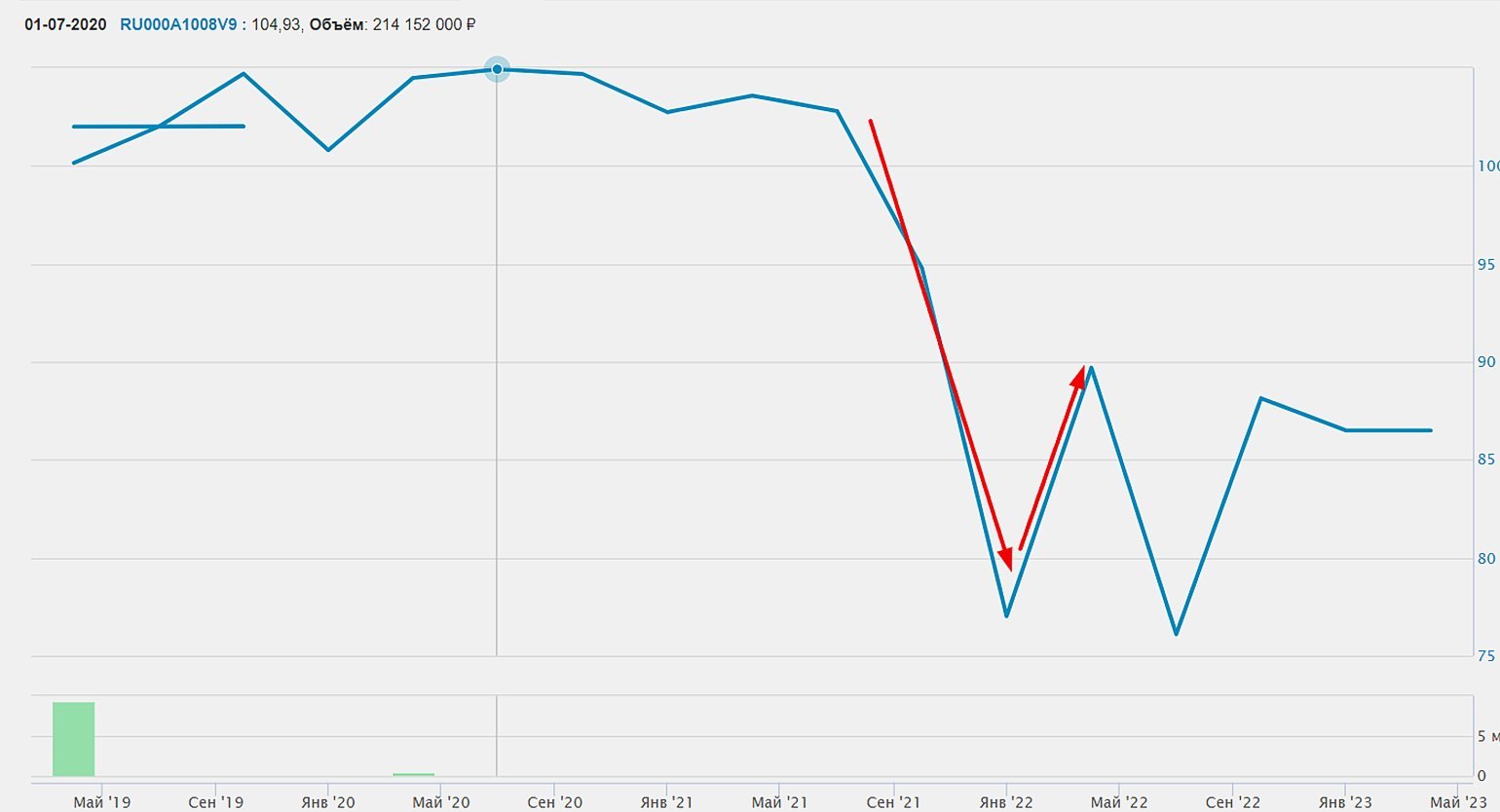

Например, на графике облигаций «Роснано» видно, что в январе 2022 года был сильный обвал. Бумага торговалась по 770 рублей вместо 1000 рублей. Инвесторы, которые тогда купили эту бумагу, получат чистую прибыль с номинала — 230 рублей с одной облигации. Кроме того, они также получат купоны.

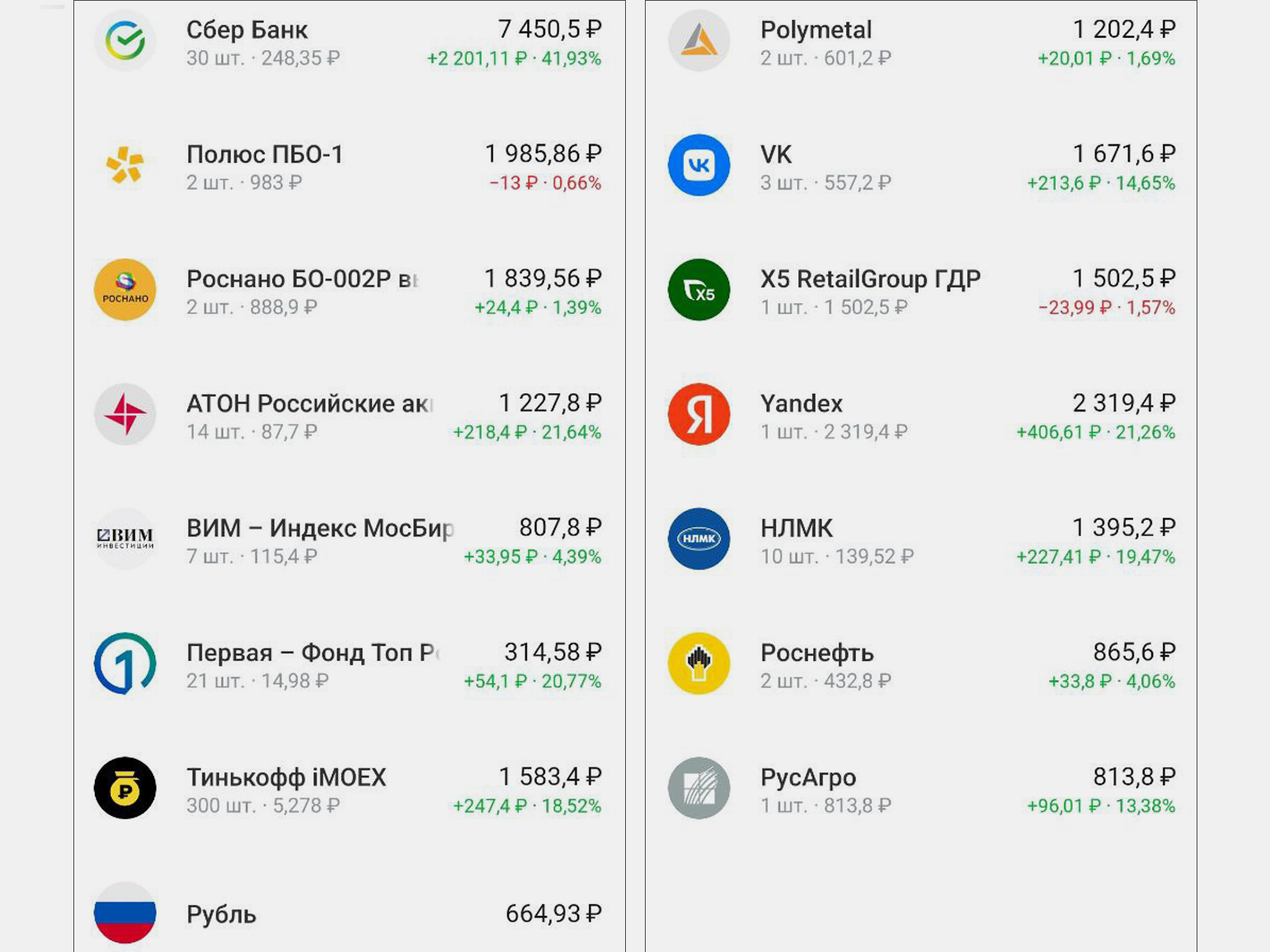

ПИФы — паевые инвестиционные фонды. Они инвестируют капитал в разные активы и выпускают свои паи или акции. Можно сказать, что в одном пае или акции находятся доли всех бумаг, которые есть у фонда.

Инвесторы зарабатывают на перепродаже паёв, когда они растут в цене. К примеру, в марте 2020 года один пай фонда «Первая — Фонд Топ российских акций» стоил 12 рублей, а в октябре 2021 года — 21 рубль. Доходность за этот период составила 75%.

Что нужно, чтобы начать инвестировать

Чтобы начать инвестировать, нужно выбрать брокера, открыть счёт, пополнить его и выбрать бумаги, которые хотите купить. Расскажем подробнее о каждом этапе.

Выбор брокера. Брокер — посредник, который даёт инвестору доступ к бирже. Без него торговать не получится.

Перечень брокеров есть в реестре ЦБ. Можно, например, открыть счёт у брокеров «Газпромбанк Инвестиции», «Финам», «Тинькофф Инвестиции».

Открытие счёта. Для торговли нужен брокерский счёт. На нём ведут учёт активов инвестора.

Брокерский счёт можно открыть на сайте брокера или в его мобильном приложении. Для этого нужно указать Ф. И. О., номер телефона и ИНН. Процедура открытия может занять несколько дней, а если открываете счёт у брокера банка, в котором у вас оформлена карта, — несколько минут.

За свою работу брокер будет взимать комиссию. Размер комиссии у всех разный — он зависит от тарифного плана, количества сделок и многого другого.

Пополнить счёт. Начинать инвестировать можно с любой суммы. Чаще всего советуют пополнять счёт регулярно на небольшую сумму — например, на 1000 рублей ежемесячно.

Этих денег хватит, чтобы купить некоторые активы. Например, одна акция ВТБ в мае 2023 года стоила всего 0,022495 рубля.

Выбрать бумаги. В приложении и на сайте брокера будут видны все доступные ценные бумаги. Подробнее о том, как выбрать между ними, мы расскажем ниже.

Купить бумаги. Для этого нужно нажать кнопку «Купить» в приложении или на сайте брокера. Когда захотите продать — нажмите кнопку «продать».

Всё время, пока вы владеете бумагами, брокер будет показывать их финансовый результат — на сколько процентных пунктов выросла или снизилась их стоимость.

Как выбирать бумаги, на которых получится заработать

Многие новички следуют рекомендациям брокеров, инвестиционных компаний или опытных инвесторов. Например, брокер может опубликовать в приложении совет покупать акции «Сбера» и дать прогноз, что они вырастут на 20% в течение полугода.

Но, чтобы стабильно получать прибыль на фондовом рынке, нужны знания и навыки. Квалифицированные инвесторы в постах и статьях часто говорят о нескольких областях знаний или показывают, что ориентируются в них. Вот несколько примеров подобных постов: один, два, три. Назовём эти области знаний:

- Принципы работы рынка. Инвестор должен понимать, как формируются цены на базовые активы. Например, они зависят не только от финансового благополучия компании, но и от настроения инвесторов, экономики страны, новостей и многих других факторов. Если знать, на что они влияют, можно предположить, как будет меняться цена.

- Фундаментальный анализ. Это способ оценки ценных бумаг и компаний, выпускающих их. Например, инвесторы оценивают финансовые показатели компании, стоимость акций, макроэкономические условия и многие другие факторы. Так они понимают, надёжна компания или близка к банкротству.

- Технический анализ. Это способ оценки ситуации и ценных бумаг с помощью статистических закономерностей движения цен. Если инвестор использует технический анализ, он может предположить, как изменится цена, по графику изменения цен в прошлом.

- Инвестиционные стратегии. Инвестиционная стратегия — это план, согласно которому инвестор совершает сделки. Инвестору важно уметь формировать план, отталкиваясь от целей, стартового капитала и других параметров. Иначе он будет совершать сделки хаотично и, возможно, заработает меньше, чем мог бы, или не достигнет цели вовремя.

- Контроль рисков. Инвестору важно знать, как устроен риск-менеджмент, — иначе он может потерять большую часть капитала. Базовые принципы риск-менеджмента — покупать актив на небольшую долю капитала и иметь в портфеле так называемые защитные активы. Это ценные бумаги с минимальным уровнем риска — например, государственные облигации.

Кроме того, инвестору полезно знать, как анализировать новости, что такое маржинальная торговля, как читать графики котировок, и много что ещё.

Получить необходимые знания можно самостоятельно. Например, смотреть вебинары, читать книги о фондовом рынке и статьи об отдельных инструментах и понятиях. Но это тяжело: в таком обучении нет системности и практики. Есть риск ошибиться при первой сделке.

Также знания и навыки можно получить на курсах. На них практикуют системный подход — последовательно рассказывают обо всём, что нужно знать для инвестирования. А на некоторых программах обучения ещё и закрепляют знания на практике — дают задачи и проверяют их выполнение.

Учат ли инвестированию в Skillbox? Да, в Skillbox есть курс «Личные инвестиции». Он записан совместно с Мосбиржей — это российский организатор торгов ценными бумагами и другими инструментами финансового рынка.

На курсе учат всему, что нужно для инвестирования. Например:

- ставить финансовые цели и разрабатывать стратегии для их достижения;

- оценивать потенциальные риски и возможную доходность;

- подбирать правильные финансовые инструменты под цели;

- анализировать ценные бумаги с помощью фундаментального и технического анализа;

- правильно платить налоги и пользоваться налоговыми льготами.

На курсе есть постоянная поддержка кураторов. Они отвечают на дополнительные вопросы, предоставляют чек-листы и шаблоны, проверяют практические задания. Кроме того, все участники курса попадают в закрытый телеграм-чат. Там можно просить совета или мнения относительно какой-то ценной бумаги, делиться достижениями.

Также в Skillbox есть курс «Трейдинг». Он подойдёт тем, кто хочет перейти от инвестирования к трейдингу — и постоянно зарабатывать на финансовых рынках. На курсе разбирают сложные инструменты вроде фьючерсов и опционов, учат работать в торговых терминалах и рассказывают о криптовалютах. Курс подготовлен совместно с фондовым брокером «Финам» и образовательным онлайн-проектом Crypto Flexx.

Главное об инвестициях в четырёх пунктах

- Инвестиции — вложение денег с целью защитить капитал от инфляции и заработать. Инвестировать можно в себя, в недвижимость, бизнес и много других разных активов. Часто под инвестициями понимают вложения в инструменты финансовых рынков.

- В большинстве случаев схема заработка на инвестициях сводится к тому, чтобы купить актив дешевле, а продать — дороже. Но это зависит от вида актива. По акциям, например, можно получать дивиденды. А на облигациях зарабатывают с помощью купонов.

- Чтобы начать инвестировать, нужно выбрать брокера, открыть брокерский счёт и пополнить его. Дальше можно будет выбирать инструменты, покупать их — и продавать, когда нужно.

- Не все активы способны принести прибыль. Чтобы подбирать правильные инструменты, нужно много что знать — например, как устроен рынок и как проводить фундаментальный анализ. Научиться этому можно самостоятельно или на курсах.

Как узнать больше об инвестициях

- В Skillbox Media есть статьи о разных инструментах инвестирования. Прочитайте про акции, облигации, ETF, ПИФы и ОФЗ, чтобы узнать, как и сколько на них зарабатывают.

- Также у нас есть разборы базовых терминов. Вот статья про лонг и шорт — это сделки, которые совершает любой инвестор и трейдер. Вот обзор ИИС — это счёт для инвестиций, на котором можно не платить налоги. А если вы хотите проверить, насколько хорошо разбираетесь в биржевом сленге, пройдите тест.

- Чтобы вкладывать деньги в перспективные активы, нужно много знаний. Получить их можно на курсе Skillbox «Личные инвестиции». Он подходит новичкам, которые хотят изучить основы торговли на финансовых рынках и инвестировать в разные активы. На курсе учат использовать фундаментальный и технический анализ, разрабатывать стратегии торговли, контролировать риски и совершать обдуманные сделки.

- Чтобы узнать, кто такой трейдер, прочитайте этот обзор профессии. Рассказали в нём, какие навыки и знания нужны, чтобы стать трейдером, и реально ли получать 300 тысяч в штате или 152% годовых к своему капиталу.

- Если хотите постоянно зарабатывать на финансовых рынках, обратите внимание на курс «Трейдинг». На нём учат фильтровать новостные источники, анализировать стратегии других трейдеров, составлять торговые планы и много чему ещё. Он подойдёт тем, кто хочет перейти от инвестирования к трейдингу — и увеличить капитал.

Хотите заработать на инвестициях? Вот ещё несколько материалов Skillbox Media для вас

- Бинарные опционы: что это такое и можно ли на них заработать (спойлер: скорее нет)

- Куда девать деньги в случае потрясений: советы экспертов

- Стартовый гайд по криптовалютам: стоит ли рассматривать их как инструмент инвестиций

- Что такое NFT и как на них заработать

- Что такое финансовая грамотность и как её повысить, чтобы достигать финансовых целей

Квалифицированный инвестор — это статус профессионального участника рынка ценных бумаг. Квалифицированным инвесторам доступны любые инструменты для совершения сделок. Подробнее о них можно почитать здесь.

https://skillbox.ru/media/business/kakie-byvayut-investitsii-i-kak-na-nikh-zarabotat-glavnoe-dlya-tekh-kto-znakomitsya-s-temoy/